[Kjtimes=김봄내 기자] 현대차[005380]와 롯데쇼핑[023530], 에스피소프트[443670] 등에 대한 증권사의 관심이 높아지고 있는 분위기다. 실제 SK증권과 유안타증권, IBK투자증권 등 증권사는 각각의 종목에 호평가를 내놓으며 관심을 드러내고 있다. 그러면 이들 증권사가 보는 메리트는 무엇일까.

19일, SK증권은 현대차에 대한 목표주가를 33만원으로, 투자의견을 매수로 제시했다. 이는 이 회사의 경우 2025년부터는 로봇의 보스톤다이나믹스, UAM의 슈퍼널, 로봇택시의 모셔널, 자율주행의 웨이모 협력 등과 같은 미래 성장동력에 대한 비전 제시가 기대된다는 분석에 따른 것이다.

SK증권은 현대차의 경우 장기 성장 로드맵을 통한 밸류에이션 재평가가 기대되며 내년부터는 총주주환원율 35%에 맞는 1조원 이상의 자사주 매입이 현재의 저평가 상황과 실적 우려를 잠재우고 반등할 수 있는 트리거가 될 것이라고 내다봤다.

같은 날, 유안타증권은 롯데쇼핑에 대한 목표주가와 투자의견에 대해 7만원과 매수를 제시했다. 이는 이 회사의 경우 4분기 백화점은 11월부터 실적 회복세를 보이며 전체적으로 높은 성장률을 달성할 것으로 예상되고 마트와 슈퍼는 신선식품 중심의 매출 증가와 그로서리 3.0 리뉴얼 효과로 3분기 대비 개선된 실적을 보일 것이라는 전망에 따른 것이다.

유안타증권은 롯데쇼핑의 경우 해외 사업은 베트남 시장 확장과 인도네시아 사업 구조 개선을 통해 성장세를 이어갈 것으로 예상되며, 10월 1일부터 롯데마트에서 통합 운영되는 오카도 사업은 온/오프라인 그로서리 사업의 시너지 효과를 창출하며 롯데쇼핑의 새로운 성장 동력이 될 것이라고 기대했다.

◆ ″영업이익 시장기대치 상회″

이날 IBK투자증권은 에스피소프트에 대해 오는 2025년이 관련 매출이 가시화되는 첫해가 될 것으로 예상되어 연초에 투자자들의 관심 나타날 것이라는 전망을 내놨다. 이는 이 회사의 경우 유호스트를 활용해 MS가 타겟팅하는 클라우드 기반 AI 솔루션 사업에 진출하려는 계획을 현실화 시키고 있다는 분석에 기인한다.

IBK투자증권은 에스피소프트의 경우 상장 이후 유호스트를 100% 자회사로 확보해 클라우드 사업 강화에 힘을 주고 있으며 유호스트가 강점을 보유하고 있는 분야는 클라우드 관리 서비스로 IT 서비스와 인프라의 효율적 운영 및 최적화 솔루션을 제공하고 있다고 설명했다.

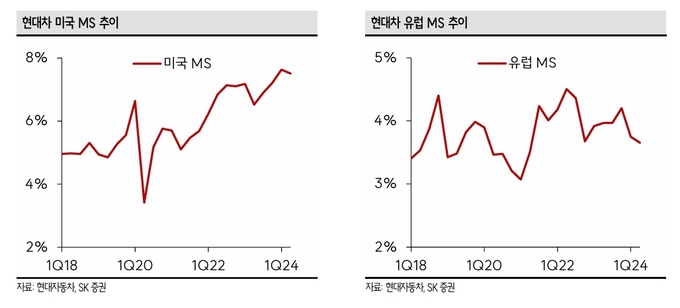

윤혁진 SK증권 연구원은 ″현대차의 경우 트럼프 2기 정부가 한국산 자동차에 관세를 부과할 경우 전사 영업이익률보다 높을 것으로 추정되는 미국향 수출 이익과 미국 법인 이익 감소가 예상된다″며 ″하지만 관세가 10% 부과되고 이를 동사가 100% 흡수한다고 가정하는 최악의 경우(Worst Case)에도 영업이익의 감소는 2024년 영업이익 기준 17% 수준에 그친다″고 진단했다.

윤 연구원은 ″또한 단순히 계산되는 MSRP 보다 낮은 거래가치(Transaction Value)를 기준으로 관세가 부과되며, 운송비비 등의 일부 비용도 제외된다″면서 ″때문에 관세 영향 금액은 위 결과보다 줄어들 수밖에 없다″고 강조했다.

이승은 유안타증권 연구원은 ″롯데쇼핑의 국내 마트 및 슈퍼의 경우 매출액 1조4296억원, 영업이익 474억원을 기록했다″며 ″3분기 기존점 매출 신장률은 마트는 입장객 수 감소로 -4.6%, 슈퍼는 +2.5%를 기록했으나 마트 리뉴얼 점포 매출 신장률은 +5.6%라는 긍정적인 결과가 나왔다″고 평가했다.

이 연구원은 ″롯데온 앱 방문객 수는 +13.1% 증가했으나 계열사 웹사이트 운영 지원 사업 축소 영향 등으로 전체 거래액이 9.9% 감소했다″면서도 ″오카도 사업 관련 비용 12억을 인식했음에도 불구하고 상품 이익률 개선 및 비용 효율화로 영업 적자를 전년 대비 41억 개선했다는 점에서 긍정적″이라고 판단했다.

◆ ″매출 비중 지속 증가 중″

이건재 IBK투자증권 연구원은 ″에스피소프트의 3개 사업부 중 가장 높은 매출 비중을 차지하고 있는 MS소프트웨어 유통 사업은 전통적으로 주요 사업이었지만 최근 들어 매출과 비중이 더욱 증가하고 있다″며 ″상장 전 MS 소프트웨어 유통 사업부 매출 비중은 65% 수준이었으나 최근 3분기 누적 71%까지 급증, 기업 내 압도적 사업부로 성장했다″고 강조했다.

이 연구원은 ″MS 소프트웨어 사업부 매출 증가는 최근 AI 소프트웨어 시장에서 MS 영향력이 증가해 관련 신제품의 판매 증가와 가격 상승에 기인한 것″이라면서 ″향후 실적 성장 지속될 가능성 높은 것으로 판단된다″고 부연했다.