[KJtimes=김승훈 기자]롯데쇼핑[023530]과 한진[002320]에 대한 목표주가가 ‘하향조정’되면서 그 이유에 관심이 쏠린다.

[KJtimes=김승훈 기자]롯데쇼핑[023530]과 한진[002320]에 대한 목표주가가 ‘하향조정’되면서 그 이유에 관심이 쏠린다.

4일 KTB투자증권은 롯데쇼핑에 대해 투자 의견을 ‘보유’로 유지한 채 목표주가를 27만원에서 24만원으로 내렸다. 이는 이 회사의 평가가치가 역사상 저점 수준까지 떨어졌지만 반등 동력을 상실했다는 분석에 따른 것이다.

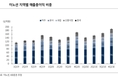

KTB투자증권 롯데쇼핑의 2분기 연결 기준 매출액은 7조6700억원, 영업이익은 2070억원으로 지난해 같은 기간보다 각각 2.9%, 2.3% 증가할 것으로 전망하며 2분기는 지난해 메스르 여파에 따른 기저 효과로 영업이익 개선 효과를 누릴 수 있겠지만 하반기에도 성장이 지속될지는 미지수라고 분석했다.

이남준 KTB투자증권 연구원은 “현재 주가는 2016년 기준 주가순자산비율(PBR) 0.4배 수준으로 역사적 최저점”이라며 “지배구조 개선 지연, 검찰 조사 등 불확실성 이슈를 고려해도 추가적인 주가 할인 여지는 크지 않을 것”이라고 판단했다.

이 연구원은 “주가가 반등하려면 국내 소비 경기 개선으로 사업 실적이 상향돼야 하고 호텔롯데 상장 이후 순환출자 해소 과정에서 자회사들 가치 재평가 등을 모색해야 하지만 단기간에 실현되기 힘들다”면서 “자산가치에 근거한 평가가치는 매력적이나 주가 상승 동력을 찾기 힘든 상황”이라고 진단했다.

같은 날, 동부증권은 한진의 목표주가를 5만2000원에서 4만3000원으로 하향조정하고 투자의견은 ‘매수’를 유지했다. 이는 이 하시의 올해 2분기 이익 개선 폭이 예상보다 작다는 분석에 기인한다.

노상원 동부증권 연구원은 “한진의 2분기 영업이익으로 지난해 같은 기간보다 52% 증가한 128억원을 예상하는데 이는 기존 전망치보다 하향 조정한 것”이라며 “한진은 서울고속버스터미날 지분을 전량 매각하고 한진해운 아시아 노선 영업권을 인수했는데 서울고속버스터미날 지분 매각은 한진해운 영업권 인수 자금을 마련하기 위한 것”이라고 추정했다.

노 연구원은 “아시아 노선 영업권은 한진이 보유하고 있는 컨테이너터미널과 연계해 장기적으로 시너지를 기대할 수 있다”면서 “하지만 단기적으로는 해운업이 불황인 데다가 아시아 역내 경쟁 심화로 수익에 대한 불확실성이 높은 점은 부정적 요인”이라고 지적했다.