[Kjtimes=김봄내 기자] 빙그레[005180]와 삼성바이오로직스[207940], 비에이치[090460] 등이 증권사의 눈길을 받고 있다. 대표적으로 꼽을 수 있는 증권사로는 SK증권과 교보증권, KB증권 등이 있다. 그러면 이들 종목은 각각 확실히 잘하고 있는 것일까.

21일 SK증권은 빙그레에 대한 목표주가를 기존 7만원에서 8만4000원으로 상향조정하고 투자의견으로는 매수를 제시했다. 이는 이 회사가 3분기에도 강수량과 강수일수에 큰 변수가 없다면 다시 한번 역대급 매출액(4203억원)과 영업이익(550억원)을 달성할 것이라는 전망에 따른 것이다.

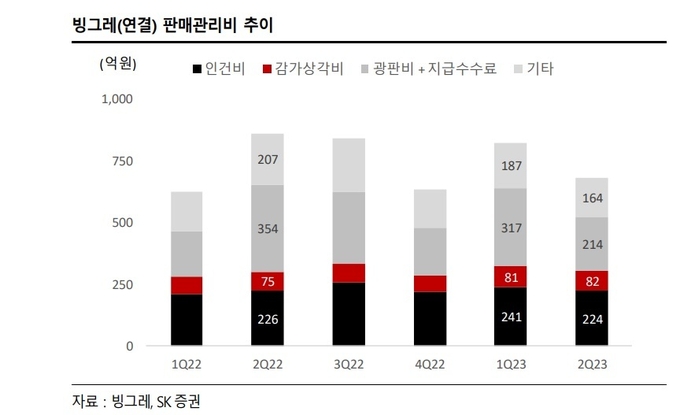

SK증권은 빙그레의 경우 높은 기온이 외부 활동 감소로 이어지고 빙과 판매량 감소로 이어질 것이라는 우려도 있었지만 크게 영향은 없는 것으로 보이며 특히 이익률에 관련해서는 냉장 신제품이 시장에 어느 정도 안착하면서 올해 하반기 광고비 지출도 보수적으로 집행될 것이라고 예상했다.

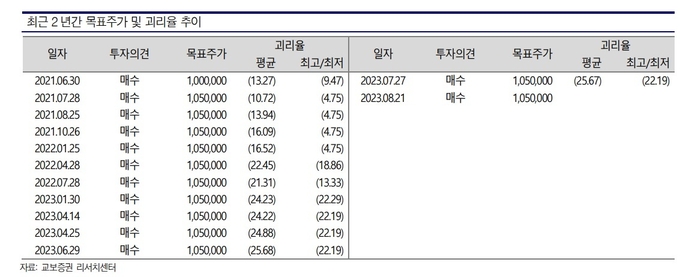

같은 날, 교보증권은 삼성바이오로직스에 대한 목표주가와 투자의견에 대해 각각 105만원과 매수를 제시했다. 이는 글로벌 CDMO 피어의 경우 Lonza. Wuxi Biologics, Catalent, Fuji Film 등이며 결론적으로 이 중 2023년 가이던스를 상향한 글로벌 CMO 기업은 이 회사가 유일하다는 평가에 기인한다.

교보증권은 삼성바이오로직스의 경우 글로벌 피어 중 유일하게 2023년 가이던스를 상향한 회사로 매출 기준 2023년 1월 전년 대비 10~15% 성장을 전망했으나 4월 전년대비 +15~20%으로 상향됐으며 7월 다시 전년대비 +15~20%의 상단 달성이 가능하다고 언급했는데 이것은 글로벌 경쟁사들과는 달리 매출 가이던스가 3개월마다 상향된 것이라고 판단했다.

◆"하반기 이익 추정치 상향한다"

이날 KB증권은 비에이치에 대한 목표주가를 3만5000원으로, 투자의견으로 매수를 제시했다. 그러면서 목표주가 대비 현재 주가의 상승 여력은 50%이며 2023년 EPS(주당순이익)는 컨센서스 대비 5% 낮은 수준이라고 밝혔다.

KB증권은 비에이치의 2023년 3분기 실적은 매출액 4928억원, 영업이익 532억원으로 추정되어 컨센서스에 부합할 전망이며 하반기는 비에이치의 성수기인데 주요 매출처인 북미 고객사의 스마트폰 신제품 관련 매출이 발생하기 때문이라고 부연했다.

박찬솔 SK증권 연구원은 "빙그레의 경우 매출액 3887억원, 영업이익 463억원을 기록했는데 냉동과 냉장 부문이 각각 +6.6, +6.8% 성장하면서 고른 성장을 보였다"며 "대체로 2분기에 냉동 성장률이 냉장 대비 높으나 이번 분기에는 4~5월 평년 대비 많았던 강수 일수가 냉동 부문 판매량에 영향을 준 것으로 보인다"고 분석했다.

박 연구원은 "이 회사의 경우 2분기 영업이익률이 11.9%를 기록했는데 광고 판촉비 축소 영향이 컸다"면서 "지난해 동기 냉장 부문 신제품 프로모션을 포함한 광고비를 205억원 가량 지출했으나 올해는 71억원을 지출하면서 이익률이 크게 개선됐다"고 평가했다.

김정현 교보증권 연구원은 "삼성바이오로직스의 경우 가이던스 상향 추이 및 5공장 공기 단축 결정 등을 고려할 때 4공장 수주 상황 및 전방 수요가 양호한 것으로 판단된다"며 "증설 현황을 보면 2022년 10월 4공장 6만L, 2023년 6월 4공장 18만L의 신규 가동을 시작했고 2025년 4월 5공장 18만L 준공 예정인데 5공장 합계 2025년 4월 78.4만L의 설비를 보유할 것"이라고 내다봤다.

김 연구원은 "이 회사 주가의 경우 지난 6월 초 CMO 수주 전에서 배치당 단가 할인 관련 노이즈로 인해 일시적으로 하락했다"면서 "이후 연간 가이던스 상향 및 단가 할인이 없다는 실적 컨퍼런스 코멘트 등의 영향으로 시가총액은 55조 내외 수준으로 회복했다"고 강조했다.

◆"고객사의 높은 점유율이 유지될 것"

이창민 KB증권 연구원은 "비에이치의 경우 국내 고객사향 매출 부진이 장기화되고 있으나 우려 대비 양호한 하반기 실적이 전망된다"며 "이는 북미 고객사 스마트폰 신제품향 매출이 연초 기대치를 상회할 것으로 추정되기 때문"이라고 설명했다.

이 연구원은 "북미 고객사는 2019년 이후 내부 점유율 1위인 삼성디스플레이의 점유율을 낮추기 위해 타 공급사의 비중을 의도적으로 늘리기 위한 움직임을 보이고 있다"면서 "하지만 중소형 OLED 패널 생산에 있어 타 공급사들의 수율 이슈가 지속되고 있어 올해도 삼성디스플레이는 전년 수준의 점유율을 유지할 것으로 예상되고 이에 따른 비에이치의 수혜가 기대된다"고 덧붙였다.